Tras la reciente doctrina del Tribunal Supremo sobre la exoneración del crédito público cuando tiene naturaleza subordinada, vamos a analizar qué se entiende por crédito subordinado en el concurso, cómo se clasifica y qué consecuencias prácticas tiene para deudores y acreedores. ¿Quieres exonerar Deudas con Hacienda o Seguridad Social? CONTACTA CON NOSOTROS Y EMPIEZA DE NUEVO YA 1. Qué es un crédito subordinado en la Ley Concursal La Ley Concursal clasifica los créditos concursales en privilegiados, ordinarios y subordinados (art. 269 TRLC). Los créditos subordinados se caracterizan por su postergación: se satisfacen después de los ordinarios, porque el legislador considera que, por razones tasadas, merecen un tratamiento concursal menos favorable (art. 281 TRLC). Idea clave: un crédito no es subordinado porque “parezca” accesorio o discutible, sino porque encaja en alguno de los supuestos cerrados del artículo 281 TRLC. 2. Tipos de créditos subordinados según el artículo 281 TRLC (con ejemplos) A continuación, enumeramos los supuestos legales de subordinación con ejemplos típicos: 2.1. Créditos subordinados por comunicación extemporánea (art. 281.1.1.º TRLC) Son los créditos comunicados fuera de plazo, salvo créditos de reconocimiento forzoso, o los que resulten subordinados por resoluciones en incidentes de impugnación. Ejemplo: un proveedor comunica su factura cuando ya ha vencido el plazo de comunicación y su crédito no es de reconocimiento forzoso. 2.2. Créditos subordinados por pacto (art. 281.1.2.º TRLC) Créditos que, por acuerdo contractual, se subordinan respecto de todos los demás (incluidos los participativos). Ejemplo: un préstamo con cláusula de subordinación expresa frente al resto de acreedores. 2.3. Recargos e intereses (art. 281.1.3.º TRLC) Se subordinan los intereses de cualquier clase (incluidos moratorios) y recargos, con la excepción de los intereses de créditos con garantía real hasta donde alcance la garantía. Ejemplo: intereses de demora de un préstamo sin garantía real devengados antes del concurso. 2.4. Multas y demás sanciones pecuniarias (art. 281.1.4.º TRLC) Se subordinan los créditos derivados de multas y sanciones económicas. Ejemplo: una sanción administrativa firme pendiente de pago (por ejemplo, una sanción tributaria). 2.5. Créditos de personas especialmente relacionadas (art. 281.1.5.º TRLC) Se subordinan los créditos titularidad de personas especialmente relacionadas con el concursado (arts. 282 a 284 TRLC), con excepciones tasadas del art. 281.2 TRLC. Ejemplo: préstamo de un administrador o de un socio con participación relevante, cuando concurran los requisitos legales. 2.6. Créditos a favor de quien actuó de mala fe en una rescisión concursal (art. 281.1.6.º TRLC) Si la rescisión concursal determina un crédito a favor de quien fue declarado parte de mala fe, ese crédito es subordinado. Ejemplo: tras rescindir un acto, el juez declara mala fe del beneficiario y el eventual crédito que resulte a su favor queda subordinado. 2.7. Créditos por obstaculización reiterada en contratos con obligaciones recíprocas (art. 281.1.7.º TRLC) Subordinación ligada a una conducta procesal/contractual del acreedor, declarada por el juez, previo informe de la administración concursal. Ejemplo: el acreedor bloquea reiteradamente la ejecución de un contrato rehabilitado en perjuicio del interés del concurso, y el juez lo declara. 3. Por qué el crédito subordinado es decisivo tras la doctrina del Supremo sobre exoneración del crédito público La Sala Primera, en las SSTS 260/2026 y 254/2026, de 18 de febrero, aborda la limitación de la exoneración del crédito público del art. 489.1.5.º TRLC y fija una conclusión esencial: La limitación (parcial) a la exoneración del crédito público tiene sentido respecto del crédito público privilegiado y ordinario, pero no es proporcionada respecto del crédito público subordinado. En consecuencia, los créditos públicos que merecen la consideración de subordinados están afectados por la exoneración. Además, el propio documento del Gabinete Técnico resume otras ideas prácticas de esa doctrina: interpretación amplia del “crédito de Derecho público”, aplicación de límites por cada acreedor y deber del deudor de identificar los créditos cuya exoneración solicita, debiendo la resolución judicial identificar los créditos exonerados. Traducción práctica: si una parte del crédito público encaja en subordinación (por ejemplo, sanciones pecuniarias o intereses/recargos), su tratamiento frente a la exoneración puede cambiar por completo. 4. Crédito subordinado “público”: ejemplos típicos en la práctica Sin entrar en casuística, en la práctica concursal suelen plantearse como subordinados, entre otros: Sanciones pecuniarias (art. 281.1.4.º TRLC): por ejemplo, sanciones tributarias. Intereses y recargos (art. 281.1.3.º TRLC): por ejemplo, intereses de demora devengados antes del concurso. Esto obliga a “trocear” correctamente el crédito: principal, intereses, recargos, sanciones… porque no todo se clasifica igual, ni se comporta igual frente a la exoneración. 5. Debate abierto: ¿puede extenderse el “carácter sancionador” de ciertas derivaciones de deuda al terreno concursal? Aquí aparece un debate especialmente actual. La STS 594/2025, de 20 de mayo (Sala Tercera, contencioso-administrativo) sobre el art. 43.1.a) LGT enfatiza la naturaleza sancionadora de ese régimen de responsabilidad y rechaza automatismos, exigiendo que la Administración acredite la conducta culpable sin invertir la carga de la prueba. La pregunta concursal es esta: si en sede tributaria ciertos regímenes de derivación se califican como materialmente sancionadores, ¿podría eso reforzar la tesis de que determinadas partidas derivadas tengan encaje como “sanciones pecuniarias” a efectos del art. 281.1.4.º TRLC y, por tanto, queden subordinadas… y hoy, tras la doctrina de febrero de 2026, claramente exonerables cuando proceda la exoneración? Punto firme hoy: la sanción, como sanción, encaja sin fricción en el art. 281.1.4.º TRLC.Punto discutible (y estratégico): si el “carácter sancionador” del régimen de derivación podría proyectarse sobre otras partidas más allá de la sanción estricta, y con qué recorrido tendría en sede concursal, especialmente cuando está en juego la exoneración del crédito público subordinado. Habrá que estar a la evolución de la doctrina sobre este tema, pero desde este despacho tenemos claro que no queda otra opciòn que pelear. ¿Te ayudamos? CONTACTA CON NOSOTROS Si quieres recibir tu primer asesoramiento profesional gratuito, seas empresa o particular, rellena nuestro formulario para que un asesor se ponga en contacto contigo. Contáctanos

Exoneración de deudas: Hacienda, Seguridad Social, etc.

La exoneración de deudas públicas en la Ley de Segunda Oportunidad ha generado debate jurídico desde que se aprobó el mecanismo.Aunque la norma busca permitir a los deudores de buena fe liberarse de cargas económicas insostenibles, la inclusión de deudas con Hacienda y la Seguridad Social ha causado interpretaciones diversas.La jurisprudencia más reciente, tanto del Tribunal Supremo como de los juzgados mercantiles, empieza a ofrecer un marco más claro y protector. ¿Quieres exonerar Deudas con Hacienda o Seguridad Social? CONTACTA CON NOSOTROS Y EMPIEZA DE NUEVO YA Antecedentes en exoneración de deudas públicas: del veto inicial a la intervención jurisprudencial Con la Ley 25/2015, el artículo 178 bis.5 dejó fuera de la exoneración de deudas a «los créditos de derecho público y por alimentos», creando una barrera para quienes precisamente acumulan esas deudas como núcleo de su pasivo. Esto dejó a miles de deudores en una insolvencia estructural permanente, sin capacidad de reintegración económica ni financiera. Jurisprudencia del Supremo sobre la exoneración de deuda pública (2019) La STS 381/2019, de 2 de julio, supuso un hito: el Alto Tribunal permitió la exoneración del crédito público ordinario y subordinado en la modalidad de plan de pagos, lo que abrió una vía realista para los deudores. El Tribunal fue claro: «La exoneración plena en cinco años… debe entenderse extensiva también a los créditos públicos que no tengan la consideración de créditos contra la masa o privilegiados». Esta doctrina se aplicó durante años incluso tras la entrada en vigor del TRLC, como han reconocido múltiples audiencias provinciales, dejando claro que los créditos públicos antes que públicos, son concursales, y, por extensión, suspectibles de exoneración de acuerdo a la legislación previa a la reforma del 2022, Exoneración de deuda pública en la Ley de Segunda Oportunidad Exoneración de deudas: La regresión normativa de 2022 Pese a lo anterior, la Ley 16/2022, aplicó el artículo 489.1.5º TRLC. Con ello, introdujo un límite de 10.000 € a la exoneración de deudas con Hacienda y la Seguridad Social. Este límite no tiene soporte en la Directiva (UE) 2019/1023. Ha sido criticado por falta de justificación, proporcionalidad y eficacia, y se considera un freno injustificado a la exoneración de la deuda pública. El TJUE en 2024: proporción y razonabilidad como control judicial En su sentencia de 7 de noviembre de 2024, el TJUE afirmó que los Estados pueden establecer excepciones a la exoneración, pero solo si están debidamente justificadas y no afectan desproporcionadamente al objetivo de la Directiva: ofrecer una verdadera segunda oportunidad. «Cualquier restricción debe estar debidamente motivada y no puede privar de eficacia el objetivo esencial del mecanismo de exoneración». Doctrina sobre las exoneraciones de deudas públicas en la Ley de Segunda Oportunidad Diversos autores, como Matilde Cuena Casas, señalan que las restricciones actuales a la exoneración del crédito público no cumplen el principio de proporcionalidad del TJUE. Incluso podrían vulnerar derechos fundamentales del deudor. «Es cuestionable la eficacia de limitar la exoneración a deudores insolventes sin bienes, cuando ello no incentiva el pago ni mejora la recaudación, sino que perpetúa la exclusión» (Revista General de Insolvencias, n.º 15, marzo 2025). ACTUALIZACIÓN febrero 2026: El Tribunal Supremo fija doctrina definitiva sobre la exoneración del crédito público El escenario interpretativo que se abrió tras la sentencia del TJUE de 7 de noviembre de 2024 (asuntos acumulados C-289/23, Corván, y C-305/23, Bacigán) ha quedado definitivamente encauzado por las Sentencias 254/2026 y 260/2026, de 18 de febrero, del Tribunal Supremo. La Sala Primera aborda por primera vez de forma directa el alcance del artículo 489.1.5º TRLC tras la reforma de 2022 y fija doctrina en varios puntos esenciales. 1. El límite del art. 489.1.5º TRLC es conforme al Derecho de la Unión El Tribunal Supremo considera que la limitación de la exoneración respecto del crédito público encuentra justificación suficiente en el Derecho interno y no vulnera la Directiva (UE) 2019/1023. Con ello, se descarta la tesis que había llevado a algunos juzgados mercantiles a declarar inaplicable el límite de 10.000 euros por falta de proporcionalidad. El límite existe y es válido. 2. La limitación alcanza a todo crédito de Derecho público Aunque el tenor literal del art. 489.1.5º TRLC menciona a AEAT y Seguridad Social, el Supremo aclara que la exclusión parcial se aplica a toda clase de crédito de Derecho público, con independencia del ente recaudador. Por tanto, el límite no depende de si el acreedor es estatal, autonómico, provincial o local, sino de la naturaleza pública del crédito. 3. El límite se aplica por cada acreedor público La regla legal (5.000 euros íntegros y, desde esa cifra, el 50 % hasta un máximo de 10.000 euros) se aplica individualmente respecto de cada acreedor titular de crédito público. Si el deudor mantiene deudas con varios entes públicos distintos, el cálculo se realiza separadamente para cada uno. 4. Los créditos públicos subordinados sí son exonerables Este es el matiz más relevante. El Supremo considera que el trato privilegiado del crédito público no resulta proporcionado cuando se trata de créditos subordinados. En consecuencia, sanciones, multas, intereses y recargos —cuando tengan naturaleza subordinada— quedan afectados por la exoneración. De este modo: – El principal ordinario y privilegiado queda sujeto al límite legal.– Los créditos subordinados sí pueden ser íntegramente exonerados. Esta precisión corrige la interpretación más rígida que se estaba consolidando en algunos órganos y aporta un equilibrio técnico dentro del nuevo sistema. ¿Qué significa esto en la práctica? El modelo actual es claro: – Existe un límite de exoneración del crédito público.– Ese límite es válido y conforme al Derecho de la Unión.– Se aplica por cada acreedor público.– Los créditos subordinados quedan fuera de esa limitación. Sin embargo, desaparece la línea jurisprudencial que había permitido la inaplicación general del límite de 10.000 euros y la plena exoneración del crédito público ordinario mediante control directo de proporcionalidad. El debate interpretativo ha terminado. Conclusión actual La doctrina del Tribunal Supremo aporta, ante todo, seguridad jurídica. Tras meses de resoluciones contradictorias entre juzgados y audiencias provinciales, el criterio queda unificado. No

El concurso de acreedores como herramienta de protección para el pequeño empresario

El concurso de acreedores puede ser una herramienta de protección para la pequeña sociedad mercantil. Analizamos sus beneficios, el concurso sin masa y cuándo es posible mantener la actividad mediante convenio.

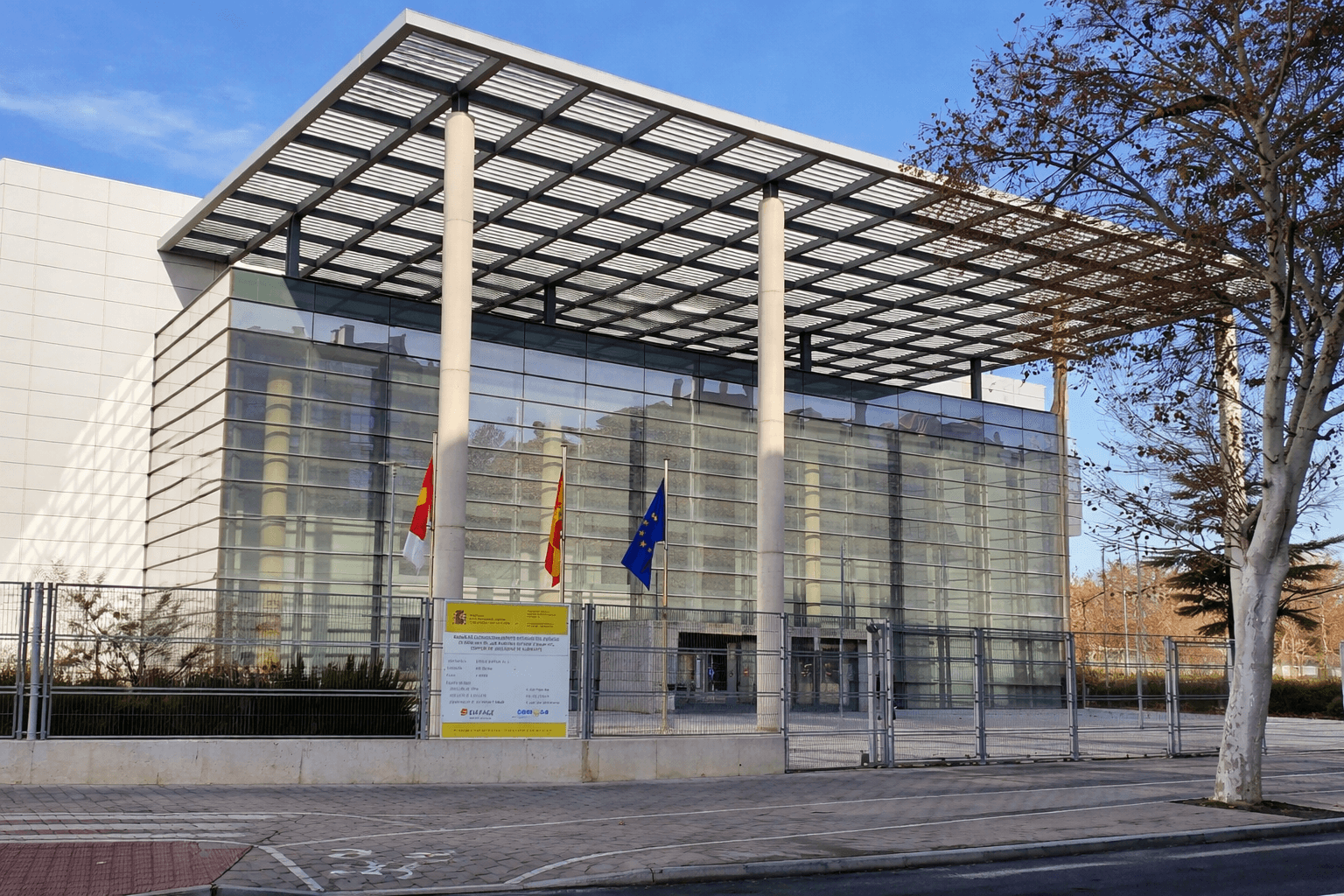

Ley de Segunda Oportunidad en Albacete – Abogados

LEY SEGUNDA OPORTUNIDAD ALBACETE Consigue la exoneración de tus deudas En Albacete, tu vida sin deudas puede empezar en solo 3 meses Te liberamos de las deudas y borramos tu nombre de los ficheros de morosos, para que puedas volver a empezar de verdad. CONSULTA GRATUÍTA EN ALBACETE Fran Bautista Abogado Ley Segunda Oportunidad en Albacete Más de 10M € de deudas exoneradas Expertos en insolvencias y concursos Atención local en Albacete con trato directo Nos encargamos del proceso completo EMPIEZA DE NUEVO CON LA LEY DE SEGUNDA OPORTUNIDAD EN ALBACETE: TRAMITA LA LEY DE SEGUNDA OPORTUNIDAD EN ALBACETE Los procedimientos de la Ley de Segunda Oportunidad en Albacete se destacan por su rapidez en comparación con el resto de España. Gracias a la eficiencia del Juzgado de lo Mercantil nº 1 de Albacete, el tiempo medio para la resolución de estos procesos para eliminar deudas es de sólo 87 días, es decir, unos 2 meses y medio. Si buscas un abogado de deudas en Albacete, debes saber que nuestra ciudad es una de las más ágiles para tramitar este tipo de procesos, lo que supone una gran ventaja frente a la media nacional. Ventajas de tramitar la Ley de Segunda Oportunidad en Albacete La media de duración nacional se sitúa en torno a los 150 días (5 meses), llegando en algunos juzgados de España a superar incluso el año hasta que se obtiene la exoneración de deuda. Según nuestra base de datos, los procedimientos en Albacete son casi el doble de rápidos. Para quienes necesitan un abogado de deudas en Albacete, esto significa menos tiempo de espera, menos estrés y una recuperación financiera mucho más ágil. Resultados obtenidos en exoneración de deudas Nuestro despacho, que actúa como abogado de deudas en Albacete, ha conseguido exonerar más de 5 millones de euros de deudas durante 2024, cifra que supera los 13 millones acumulados en 2025. Este éxito se debe, en parte, a la rapidez de los juzgados de la provincia y a la experiencia de nuestros profesionales como abogados de deudas en Albacete, que acompañamos a cada cliente en todas las fases del procedimiento. ¿Por qué elegir un abogado de deudas en Albacete? La Ley de Segunda Oportunidad ofrece una solución real y efectiva para quienes se encuentran ahogados por préstamos, tarjetas o avales. Contar con un abogado especializado en deudas en Albacete asegura no solo un proceso más rápido, sino también un acompañamiento cercano y adaptado a cada caso. Ciudad de la Justicia de Albacete Somos especialistas en Ley de Segunda Oportunidad en Albacete Si estás en Albacete y te encuentras en una situación de insolvencia, consulta con nuestro despacho. Somos especialistas en la Ley de Segunda Oportunidad y en la defensa de deudores en Albacete. Estamos aquí para ayudarte a aprovechar esta oportunidad única, liberarte de las deudas y comenzar de nuevo con rapidez y eficacia. ¿Dónde puedes encontrar tu Abogado de Ley de Segunda Oportunidad en Albacete? Artículos Relacionados ¿Quieres saber cuánto tarda el proceso? ¿Te preocupa si te pueden embargar? ¿Tienes dudas sobre requisitos? ¿Quieres saber qué pasa con las deudas públicas? ¿Quieres salir del ASNEF y del CIRBE?

Embargos después de la exoneración: por qué siguen y cómo frenarlos

¿Siguen los embargos después de tu exoneración? Te explicamos por qué ocurre, cuándo es indebido y cómo frenarlo. Guía práctica 2026 actualizada.

Responsabilidad del administrador ante la insolvencia

La obligación del administrador de reaccionar ante una situación de insolvencia no es opcional. La ley exige actuar con diligencia y adoptar medidas concretas para proteger a la sociedad y a sus acreedores. Cuando el administrador se limita a dejar que la empresa continúe operando en pérdidas o en insolvencia, incurre en responsabilidad personal. Además, corre el riesgo de quedar fuera de la Segunda Oportunidad durante diez años si se produce una derivación de responsabilidad. La reciente STS 4685/2025, dictada por la Sala Primera del Tribunal Supremo, ofrece una guía clara sobre cuándo nace esta responsabilidad y cuáles son los criterios para determinar la pasividad del administrador ante una situación patrimonial crítica 1. La obligación de vigilar la solvencia y actuar ante su deterioro El administrador está obligado a vigilar de manera continua la salud financiera de la sociedad. No importa si la empresa es pequeña o grande: cuando existen señales de insolvencia o pérdidas cualificadas, el administrador debe reaccionar. La STS 4685/2025 analiza precisamente un caso en el que los administradores permitieron que la sociedad continuara operando durante años en una situación patrimonial insostenible. El Supremo confirma la condena solidaria porque las pérdidas eran tan evidentes —según las cuentas anuales aportadas— que cualquier administrador diligente habría reaccionado. 2. Cuándo debe actuar el administrador: pérdidas cualificadas e insolvencia La norma exige que el administrador tome medidas inmediatas en dos escenarios frecuentes: a) Pérdidas cualificadas Cuando el patrimonio neto queda por debajo del capital social, existe causa legal de disolución. El administrador debe: Convocar junta general. Proponer medidas para restablecer el equilibrio (ampliación o reducción de capital). O proponer directamente la disolución de la sociedad. La STS 4685/2025 destaca que en los años analizados el patrimonio neto era tan negativo que la causa de disolución era evidente. La pasividad fue determinante para condenar a los administradores. b) Insolvencia actual o inminente Si la empresa no puede cumplir regularmente sus obligaciones, el administrador debe acudir al concurso voluntario o, en su caso, a instrumentos preconcursales. El Supremo subraya que prolongar la actividad sin liquidez, generando nuevas deudas y sin solicitar el concurso, constituye un incumplimiento claro del deber legal del administrador y justifica su responsabilidad personal. 3. Por qué solicitar el concurso no es un fracaso, sino una obligación legal Existe la falsa creencia de que pedir el concurso es “arrojar la toalla”. La realidad es la contraria: Protege al administrador, que deja de asumir responsabilidad por las deudas posteriores. Permite ordenar la situación económica. Facilita llegar a acuerdos con acreedores. Evita que la empresa siga acumulando obligaciones que no puede pagar. La STS 4685/2025 recalca que lo que genera responsabilidad no es la insolvencia, sino permitir que la insolvencia continúe sin adoptar las medidas previstas por la ley. 4. Consecuencias de no actuar: responsabilidad personal y bloqueo de la Segunda Oportunidad El administrador que no reacciona a tiempo se expone a un doble riesgo: a) Responsabilidad por deudas sociales Si la sociedad está en causa de disolución o en insolvencia y el administrador no adopta medidas, responderá con su propio patrimonio.La STS 4685/2025 confirma que la pasividad prolongada, la falta de reacción y la continuidad operativa con patrimonio neto negativo constituyen una actuación negligente que justifica la condena solidaria del administrador. b) Prohibición de acceder a la Segunda Oportunidad Este es el punto que muchos desconocen: si Hacienda o la Seguridad Social derivan la deuda al administrador, éste no podrá solicitar la exoneración del pasivo insatisfecho durante los próximos diez años. El motivo es sencillo:la normativa que regula la exoneración prohíbe expresamente que accedan a ella quienes hayan sido objeto de derivaciones de responsabilidad en la última década. En términos prácticos: Si el administrador no actúa a tiempo, la Administración tributaria o la TGSS inician la derivación, y esa derivación queda firme, entonces no podrá acogerse a la Segunda Oportunidad, incluso si queda arruinado por las deudas originadas en la empresa. Por tanto, no solo asume las deudas sociales, sino que además pierde el mecanismo legal que podría permitirle empezar de cero. Es una consecuencia devastadora y completamente evitable si se actúa a tiempo. 5. Conclusión: actuar pronto evita responsabilidad y protege el futuro del administrador La insolvencia no es una situación excepcional; es un riesgo empresarial normal. Lo que la ley sanciona es la inacción del administrador.La STS 4685/2025 marca una línea firme: la pasividad ante pérdidas cualificadas o insolvencia implica responsabilidad personal. Y las derivaciones administrativas pueden impedir durante diez años cualquier posibilidad de acceder a la Segunda Oportunidad. Por eso, la única estrategia segura es: Detectar la insolvencia a tiempo. Convocar junta cuando exista desequilibrio patrimonial. Solicitar el concurso o el pre concurso en plazo. Evitar a toda costa las derivaciones de responsabilidad. Actuar temprano no solo es una obligación legal, sino la forma más eficaz de proteger al administrador y evitar consecuencias irreversibles. ¿Te ayudamos? CONTACTA CON NOSOTROS Si quieres recibir tu primer asesoramiento profesional gratuito, seas empresa o particular, rellena nuestro formulario para que un asesor se ponga en contacto contigo. Contáctanos

El estigma del deudor en la Ley de segunda oportunidad: mitos y realidades

El prejuicio hacia quien se acoge al proceso de segunda oportunidad, asociándolo con irresponsabilidad o picaresca, es una realidad que por desgracia sigue presente en España. Un profundo desconocimiento de la problemática de la insolvencia en nuestro país, y del proceso de segunda oportunidad como tal, hace que incluso ciertos operadores jurídicos ( determinados jueces inclusive) lleguen a conclusiones y reflexiones que no sólo son incorrectas, sino que pueden llegar a rozar el ridículo jurídico, amén del perjuicio que su incompetencia puede generar para el afectado. Basta rascar un poco para comprobar que la gran mayoría de los casos hablamos de personas que han intentado por todos los medios cumplir, que han visto quebrar su negocio o perder su empleo, y que acuden a este procedimiento como último recurso de dignidad. La verdadera finalidad de la Ley de Segunda Oportunidad La Ley de Segunda Oportunidad no nació para favorecer el impago, sino para garantizar la reintegración económica y social de las personas que, tras un fracaso empresarial o una acumulación de deudas insostenibles, merecen empezar de nuevo. Su fundamento jurídico se encuentra en los artículos 486 a 502 del Texto Refundido de la Ley Concursal (TRLC), que incorporan al ordenamiento español la Directiva (UE) 2019/1023, sobre marcos de reestructuración preventiva y exoneración de deudas. El espíritu de esta normativa responde a una idea sencilla: en una economía moderna y dinámica, el error económico no puede ser una condena de por vida. La figura del “fresh start” o nuevo comienzo —consolidada en países como Francia, Alemania o Estados Unidos— permite que el deudor de buena fe, una vez liquidado su patrimonio o cumplido un plan de pagos razonable, quede liberado del resto de sus obligaciones. La ley persigue, por tanto, una finalidad social y no punitiva. No se trata de absolver a quien actúa con mala fe o pretende defraudar, sino de proteger al ciudadano que ha perdido su capacidad de pago por causas ajenas a su voluntad: la caída de ingresos, impagos de terceros, crisis económicas, enfermedad, o cualquier circunstancia que haga imposible cumplir con sus acreedores pese a haberlo intentado todo. El principio de buena fe (artículo 487 TRLC) actúa como filtro esencial: sólo acceden a la exoneración quienes han colaborado con el juzgado y la administración concursal, no han sido condenados por delitos patrimoniales o contra la Hacienda Pública, y han actuado con transparencia. Si has alzado bienes para librarte de pagar, no te exoneras, y esto, es algo que se comprueba y se verifica. De esta manera, la Ley de Segunda Oportunidad se erige como un instrumento de justicia social y eficiencia económica, al permitir que personas honestas pero sobreendeudadas puedan volver a integrarse en la vida productiva, trabajar sin miedo al embargo y contribuir de nuevo al sistema. Su finalidad última no es “perdonar deudas”, sino restaurar la dignidad económica del ciudadano, romper el círculo del endeudamiento perpetuo y ofrecer un horizonte real de recuperación. Sacar del ostracismo a aquella masa social que lo ha perdido todo, tiene una losa encima irrecuperable, y que pueda volver a formar parte del tráfico económico común. Mitos y realidades sobre el deudor en la Ley de Segunda Oportunidad Mito 1: “El que se acoge a la Ley de Segunda Oportunidad lo hace para no pagar.” Realidad: El procedimiento no está pensado para quien quiere eludir sus obligaciones, sino para quien no puede afrontarlas pese a haberlo intentado todo. La ley exige la buena fe del deudor, la colaboración con la administración concursal y la entrega de su patrimonio embargable. Quien solicita la exoneración ya ha asumido la pérdida de sus bienes y la revisión completa de su vida económica. Si tienes dinero en la cuenta, y te acoges al procedimiento, lo pierdes, pues se usa para pagar a acreedores. Si tienes bienes a tu nombre y están libres de cargas, o bien se liquidan para pagar a acreedores, o sirven de fundamento para un plan de pagos equitativo y ordenado para el pago de acreedores. En general, cualquier actuación fraudulenta que es fácilmente verificable (pues se revisa la situación patrimonial del deudor desde tres años antes) supone la ausencia de buena fe, y por extensión, la privación de la exoneración de deuda. Mito 2: “La Segunda Oportunidad es un fraude a los bancos.” Realidad: Nada más lejos. Se trata de un procedimiento plenamente regulado y supervisado por los juzgados de lo mercantil, donde intervienen el Ministerio Fiscal, los acreedores y, en su caso, la administración concursal. Cada paso está sujeto a control judicial, y los acreedores pueden formular oposición o impugnar la exoneración si aprecian irregularidades. De hecho, si hablamos de fraude, mala fe e irresponsabilidad, dejar de lado a las entidades financieras en todo este problema supone una irresponsabilidad en sí misma, pues el trato de la deuda e insolvencia que se da actualmente en nuestro entorno (tanto a nivel nacional como europeo), tanto ahora como en los últimos 20 años, merece quizás otra muy extensa y profunda reflexión. Mito 3: “El deudor se libra de todo y sale indemne.” Realidad: La mayoría de personas que llegan a este punto han perdido su vivienda, sus ahorros y su actividad profesional o empresarial. La exoneración no es un premio, sino el cierre de un proceso largo, a menudo doloroso, en el que el deudor ha pasado por embargos, ejecuciones y años de presión económica. Es el fin a llamadas agresivas, cartas, imposibilidad de poder tener un sólo euro en la cuenta, vivir con la vida de otro y en general un sufrimiento que se lleva el silencio pues pocos hay que se atrevan a manifestar sus problemas económicos, y menos son los dispuestos a escucharlos para no verse afectados de forma indirecta. Mito 4: “Acogerse a la Segunda Oportunidad es un acto de irresponsabilidad.” Realidad: Es, precisamente, un acto de responsabilidad y valentía (incluso, si nos vamos a la norma literal, una obligación). Supone enfrentarse a la situación, rendir cuentas ante el juzgado, y aceptar el control

Cómo detectar el riesgo de insolvencia en tu empresa

Gestionar una pequeña empresa o ser autónomo en España implica muchos desafíos. En ocasiones, sin darnos cuenta, el riesgo de insolvencia empresarial empieza a crecer poco a poco: los cobros se retrasan, los gastos aumentan y la liquidez se reduce. Detectarlo a tiempo puede marcar la diferencia entre salvar tu negocio o tener que cerrarlo. A continuación, te contamos cinco señales claras de cómo detectar el riesgo de insolvencia de tu empresa, y qué pasos puedes dar antes de que sea demasiado tarde. 1. Falta de liquidez y tensiones de tesorería Si cada mes cuesta más cubrir los pagos básicos, como nóminas, alquiler o impuestos, tu empresa está mostrando un síntoma temprano de insolvencia. La aparición de tensiones recurrentes de tesorería es uno de los primeros indicadores del riesgo de insolvencia en una empresa, aunque todavía no exista una situación de impago formal. Utilizar préstamos, líneas de crédito o tarjetas para mantener la actividad puede ser una solución temporal, pero también un aviso claro de que la estructura financiera no es sostenible a medio plazo. Cuando la empresa depende del endeudamiento para sobrevivir, el riesgo se multiplica rápidamente. Qué hacer: revisa tu flujo de caja real, analiza previsiones a corto plazo, renegocia con proveedores y recorta gastos no esenciales. Anticiparse es clave para evitar que el problema de liquidez derive en un escenario de insolvencia más grave. Paga más tarde, cobra antes. 2. Retrasos en el cobro a clientes Los impagos o los retrasos en el cobro son una de las principales causas de insolvencia entre pymes y autónomos. Si tus clientes pagan cada vez más tarde y eso te obliga a retrasar tus propios pagos, la bola de nieve crece rápido. Qué hacer: establece políticas de cobro más claras, automatiza recordatorios y valora contratar un servicio de recobro o mediación antes de acudir a vía judicial. Más de un 20% de morososidad debería ser una alarma a tener muy en cuenta. 3. Dificultades para cumplir con Hacienda o la Seguridad Social Cuando los impuestos o cotizaciones se pagan fuera de plazo o hay que pedir aplazamientos continuos, el problema ya está encima. Esto no solo genera recargos, sino que puede derivar en embargos o responsabilidades personales. Qué hacer: pide asesoramiento inmediato para revisar tu situación fiscal y financiera. Existen opciones legales para aplazar, fraccionar o incluso reestructurar la deuda antes de que te sancionen. Y por supuesto, siempre será mejor ser deudor de un banco o financiera, que de Hacienda o Seguridad Social. 4. Dependencia excesiva de un solo cliente o proveedor Si gran parte de tus ingresos depende de uno o dos clientes, cualquier cambio en ellos (impagos, cancelaciones, retrasos) puede dejarte sin liquidez. Lo mismo ocurre si trabajas con un solo proveedor esencial. Qué hacer: diversifica tus fuentes de ingresos y revisa tus contratos. Una cartera equilibrada reduce el riesgo y da más estabilidad a tu empresa. No te relajes, esfuérzate siempre en ampliar tu servicio. 5. El estrés financiero te quita el sueño El indicador más humano: cuando la preocupación económica es constante, es porque tu negocio te está pidiendo una revisión profunda. La tensión diaria por pagar o cobrar a tiempo es síntoma de un problema estructural. Qué hacer: busca apoyo profesional antes de que el cansancio o el miedo te paralicen. A veces, una auditoría rápida o un plan de reestructuración evita tener que acudir a procedimientos concursales. Conclusión: actuar a tiempo es la clave El 80 % de los empresarios que afrontan sus problemas financieros de forma temprana consiguen evitar el cierre. Detectar las señales y pedir ayuda no es un signo de debilidad, sino de gestión inteligente. En Bautista Asociados, ayudamos a empresarios, autónomos y particulares a evaluar su situación, negociar con acreedores y, si es necesario, preparar soluciones legales como la Ley de Segunda Oportunidad o el procedimiento especial de microempresas, para proteger su patrimonio y mantener su actividad. Si crees que tu empresa puede estar en riesgo, contáctanos y revisaremos tu caso sin compromiso. 📞 Llámanos o rellena este formulario de contacto.La primera consulta y el análisis de viabilidad no tienen coste ni compromiso. Estamos aquí para ayudarte a cancelar tus deudas y empezar de cero. ¿Te ayudamos? CONTACTA CON NOSOTROS Si quieres recibir tu primer asesoramiento profesional gratuito, seas empresa o particular, rellena nuestro formulario para que un asesor se ponga en contacto contigo. Contáctanos

Embargos y Ley de Segunda Oportunidad: cómo pararlos

¿Eres de Albacete y necesitas información sobre la Ley de Segunda Oportunidad? INFORMACIÓN SOBRE SEGUNDA OPORTUNIDAD EN ALBACETE Si sufres embargos y quieres saber cómo detenerlos, la Ley de Segunda Oportunidad es el mecanismo legal que te permite hacerlo.Gracias a la Ley de Segunda Oportunidad, las personas insolventes pueden cancelar sus deudas y suspender todos los embargos, tanto judiciales como administrativos.En este artículo te explicamos, de forma clara y práctica, cómo frenar embargos con la Ley de Segunda Oportunidad y qué efectos tiene sobre tu nómina, tu cuenta y tus bienes. 1. Embargos y Ley de Segunda Oportunidad: por qué siguen activos hasta el Auto de Concurso El procedimiento de Segunda Oportunidad comienza con la solicitud de concurso de acreedores, pero los embargos no se detienen hasta que el Juzgado dicta el Auto de concurso. Mientras se tramita la demanda, las entidades pueden seguir reteniendo tu nómina, bloqueando tu cuenta o embargando bienes.Por eso es fundamental presentar la solicitud correctamente y con rapidez. 2. Cómo la Ley de Segunda Oportunidad paraliza los embargos al dictarse el Auto de Concurso Con el Auto de concurso, se aplica el artículo 142 del Texto Refundido de la Ley Concursal (TRLC): “Desde la declaración de concurso no podrán iniciarse ejecuciones singulares, judiciales o extrajudiciales, ni tampoco apremios administrativos, incluidos los tributarios.” Esto significa que todos los embargos se paralizan automáticamente, incluidos los de Hacienda y Seguridad Social. El despacho comunica el Auto a los organismos y bancos para que cesen las retenciones y devuelvan las cantidades indebidamente embargadas. 3. Efectos sobre la nómina o pensión Desde la declaración de concurso: No pueden embargarte el salario o pensión. Los embargos ya practicados se levantan. El Juzgado puede ordenar la devolución de las cantidades retenidas tras la fecha del Auto. Esto supone un alivio inmediato: el deudor recupera el control sobre sus ingresos y deja de sufrir retenciones mensuales. 4. Qué pasa con las cuentas bancarias Una vez declarado el concurso, los bloqueos de cuenta deben levantarse.El banco, tras recibir el Auto, debe permitir el uso normal de los fondos y anular cualquier embargo activo.En la práctica, el desbloqueo se produce en 5 a 10 días, dependiendo de la entidad. Es recomendable abrir una cuenta nueva mientras se gestiona la devolución de lo embargado, para evitar incidencias. 5. Embargo de vehículos y bienes personales Si el coche o cualquier bien fue embargado antes del Auto, la ejecución no puede continuar.Cuando se trata de un vehículo necesario para trabajar (por ejemplo, transportista o comercial), puede pedirse su exclusión del embargo por razones profesionales. Además, si el concurso se tramita sin masa (art. 37 bis TRLC), los bienes de escaso valor o cuya venta no cubriría costes no se liquidan y permanecen en poder del deudor. 6. Embargos de Hacienda y Seguridad Social Tanto la Agencia Tributaria (AEAT) como la Tesorería General de la Seguridad Social (TGSS) deben detener sus apremios desde la declaración de concurso (art. 143 TRLC).Esto incluye embargos de cuenta, devoluciones retenidas y derivaciones de responsabilidad.El concurso tiene preferencia sobre cualquier actuación administrativa, garantizando la suspensión total de las ejecuciones. 7. Después de la exoneración del pasivo insatisfecho (EPI) Cuando el Juzgado concede la exoneración del pasivo insatisfecho (arts. 489 y 490 TRLC): Las deudas exoneradas quedan canceladas definitivamente. Los embargos pierden efecto jurídico. Se procede a la limpieza de ficheros de morosos y CIRBE. Esto permite al cliente volver a operar financieramente sin restricciones ni registros negativos. 8. Conclusión: la Ley de Segunda Oportunidad detiene los embargos y te devuelve el control Acogerse a la Ley de Segunda Oportunidad es la vía legal más efectiva para parar los embargos y eliminar las deudas de forma definitiva.El paso clave es lograr cuanto antes el Auto de declaración de concurso, porque desde ese momento nadie puede embargarte la nómina, la cuenta o tus bienes. Actuar rápido y con asesoramiento especializado es esencial para evitar nuevas pérdidas o retenciones indebidas. 📞 Llámanos o rellena este formulario de contacto.La primera consulta y el análisis de viabilidad no tienen coste ni compromiso. Estamos aquí para ayudarte a cancelar tus deudas y empezar de cero. ¿Te ayudamos? CONTACTA CON NOSOTROS Si quieres recibir tu primer asesoramiento profesional gratuito, seas empresa o particular, rellena nuestro formulario para que un asesor se ponga en contacto contigo. Contáctanos

Duración de la Ley de Segunda Oportunidad: meses, fases y retrasos habituales

¿Eres de Albacete y quieres acogerte a la Ley de Segunda Oportunidad? ABOGADOS SEGUNDA OPORTUNIDAD EN ALBACETE La duración de la Ley de Segunda Oportunidad es una de las preguntas más habituales entre quienes buscan liberarse de sus deudas. Si estás pensando en acogerte a este mecanismo legal, es esencial que sepas qué factores influyen en los plazos y cómo puedes prepararte para que el proceso sea lo más rápido posible. ¿Por qué varía la duración de la Ley de Segunda Oportunidad? La duración de la Ley de Segunda Oportunidad no es fija, ya que depende principalmente del juzgado al que se asigne el procedimiento. Algunos juzgados están más saturados que otros, aplican criterios distintos y exigen diferente documentación. Por eso, aunque la normativa es común en toda España, los tiempos pueden variar entre pocos meses y más de un año. Contar con un despacho especializado y con experiencia real en tu provincia es clave para reducir los plazos. En Bautista Asociados estudiamos tu caso de forma personalizada y adaptamos cada expediente a la práctica real del juzgado correspondiente. Datos recientes sobre duración y uso de esta ley Según los últimos datos del Instituto Nacional de Estadística (INE), más de 17.000 personas físicas se declararon en concurso en 2023, y muchas de ellas lo hicieron acogidas a la Ley de Segunda Oportunidad. Esta cifra demuestra que cada vez más personas optan por este mecanismo legal para cancelar sus deudas y volver a empezar. Si te lo estás planteando, no estás solo: se trata de un proceso cada vez más habitual y accesible. ¿Cuánto tarda la Ley de Segunda Oportunidad? Si estás atravesando una situación económica complicada por tus deudas, probablemente te estés haciendo una de las preguntas más importantes: ¿cuánto tarda la Ley de Segunda Oportunidad? La respuesta más honesta es sencilla: depende del juzgado de tu localidad. Aunque la normativa es común para todo el territorio nacional, cada juzgado tiene su propia carga de trabajo, experiencia en materia concursal y criterios de gestión. Por eso, la duración del proceso puede variar desde unos pocos meses hasta más de un año, incluso con un expediente bien preparado. ¿Por qué hay tanta diferencia entre juzgados? Cada juzgado concursal en España trabaja con distintos niveles de saturación, tiempos de respuesta y criterios de valoración. Algunos son más ágiles, otros requieren más documentación o aplican criterios más estrictos. Por eso es tan importante contar con un despacho que no solo conozca la normativa, sino que además tenga experiencia real en los juzgados de tu provincia. En Bautista Asociados adaptamos cada expediente a la práctica real del órgano judicial competente. ¿Por qué tantas personas preguntan cuánto tarda la Ley de Segunda Oportunidad? Según los últimos datos del Instituto Nacional de Estadística (INE), más de 17.000 personas físicas se declararon en concurso en 2023, y muchas de ellas lo hicieron acogidas a la Ley de Segunda Oportunidad. Esta cifra demuestra que cada vez más personas optan por este mecanismo legal para cancelar sus deudas y volver a empezar. Saber cuánto tarda la Ley de Segunda Oportunidad puede ayudarte a tomar la decisión con mayor seguridad. La pregunta sobre cuánto tarda la Ley de Segunda Oportunidad es una de las más frecuentes entre quienes buscan cancelar sus deudas legalmente. ¿Cuánto tiempo estamos tardando en Bautista Asociados? En nuestro despacho tramitamos procedimientos en toda España. Estos son algunos ejemplos reales de procedimientos gestionados entre 2024 y 2025. Los plazos que mostramos corresponden al tiempo transcurrido desde la presentación de la solicitud hasta la obtención judicial de la exoneración del pasivo: Ciudad Tiempo Real 🏛️ Albacete 85 días 🏛️ Barcelona 132 días 🏛️ Granada 220 días 🏛️ León 91 días 🏛️ Madrid 231 días 🏛️ Salamanca 135 días 🏛️ Valencia 187 días 🏛️ Valladolid 119 días Estos plazos son reales y reflejan casos en los que nuestros clientes han obtenido la exoneración total de sus deudas. Comparativa: tiempos oficiales vs. resultados en nuestro despacho Aquí comparamos la duración media del procedimiento según los datos oficiales del CGPJ (2023) frente a nuestros tiempos reales de tramitación: Localidad CGPJ (meses) Bautista Asociados (meses) Albacete 13,1 2,8 Barcelona 13,5 4,3 Granada 11,8 7,2 León 11,8 3,1 Madrid 13,5 7,6 Salamanca 11,8 4,4 Valencia 9,3 6,1 Valladolid 11,8 3,9 Como puedes ver, la diferencia es significativa. Gracias a nuestra preparación rigurosa y experiencia en juzgados de toda España, conseguimos resoluciones en plazos mucho más reducidos que la media nacional. ¿Y cuánto tardamos en presentar tu solicitud? Una vez recopilamos toda tu documentación, en Bautista Asociados preparamos y presentamos la demanda de concurso en un plazo de 7 a 10 días hábiles. Ese tiempo incluye: Revisión jurídica de tu caso Análisis de viabilidad Preparación de todos los anexos obligatorios Presentación en el juzgado correspondiente 🗣️ Nuestra filosofía:“Una solicitud bien preparada desde el inicio es la mejor garantía para que el procedimiento avance sin interrupciones.” En resumen ✅ La duración del proceso depende del juzgado competente y su carga de trabajo.✅ Contar con un equipo especializado marca la diferencia.✅ En nuestro despacho presentamos tu solicitud entre 7 y 10 días desde que contamos con toda la documentación.✅ Nuestro nivel de preparación nos permite evitar demoras innecesarias y acelerar el proceso.✅ Si te estás preguntando cuánto tarda la Ley de Segunda Oportunidad, podemos darte una estimación precisa adaptada a tu provincia. ¿Quieres saber cuánto puede tardar tu caso? En Bautista Asociados analizamos gratuitamente tu situación y te damos una estimación concreta basada en nuestra experiencia con los juzgados de tu provincia. 📞 Llámanos o rellena este formulario de contacto.La primera consulta y el análisis de viabilidad no tienen coste ni compromiso. Estamos aquí para ayudarte a cancelar tus deudas y empezar de cero. ¿Te ayudamos? CONTACTA CON NOSOTROS Si quieres recibir tu primer asesoramiento profesional gratuito, seas empresa o particular, rellena nuestro formulario para que un asesor se ponga en contacto contigo. Contáctanos